Frente a un menor dinamismo y bajas perspectivas económicas -y pobres rentabilidades para instrumentos de inversión tradicionales- cada día se hace más difícil responder “en qué invertir”. Los fondos alternativos se han ido incorporando con fuerza a portafolios de inversión, como una alternativa para obtener buenos resultados en épocas de mayor incertidumbre, como es 2019.

En épocas de volatilidad, buscar alternativas de inversión que nos entreguen una rentabilidad adecuada puede convertirse en una tarea compleja, sobre todo cuando las bajas tasas de interés no aceleran el desempeño de los instrumentos tradicionales.

En qué invertir

De ahí que los fondos alternativos de inversión hayan ido tomando fuerza entre quienes no tienen tan claro en qué invertir.

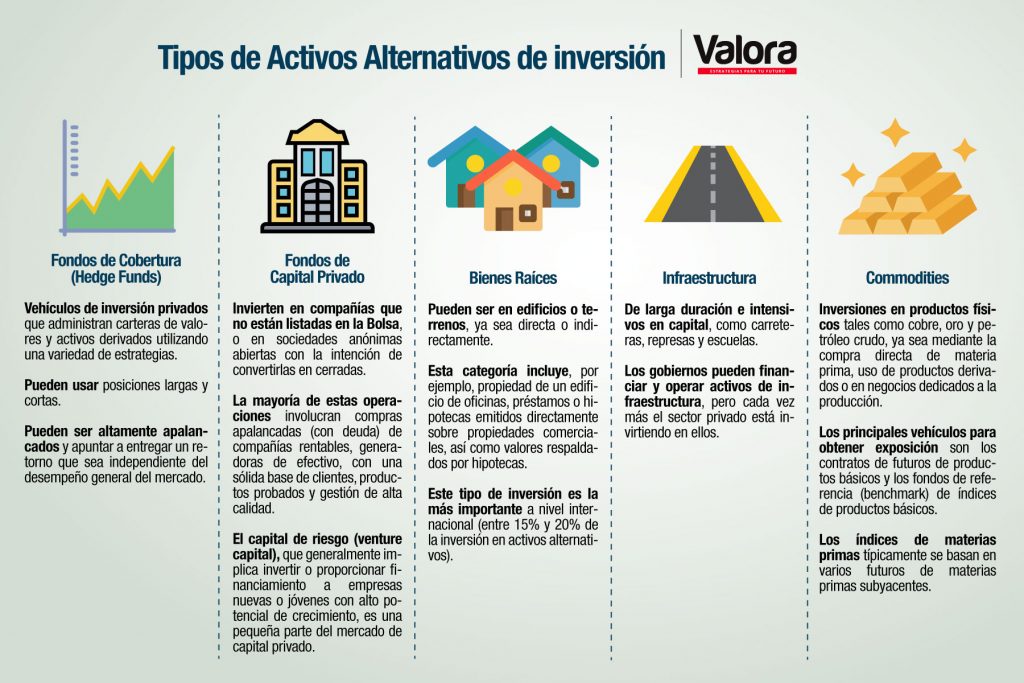

Estos vehículos de inversión apuntan a instrumentos distintos a los tradicionales bonos (renta fija) y acciones o fondos mutuos (renta variable).

Así, participación en empresas cerradas, bienes inmuebles e infraestructura aparecen en el horizonte del inversionista que prefiere el bajo riesgo.

Según el analista senior de Alfredo Cruz & Cía, Arturo Curtze, los activos alternativos en Chile son:

- Fondos de inversión inmobiliarios, donde hay desarrollo (construye y vende) y renta (compra y arrienda), la diferencia es que el primero tiene poca liquidez bursátil y el segundo, que tiene mucha.

- Deuda privada, que es el financiamiento para pymes o empresas a las que les resulta costoso el financiamiento bancario, también entran los factoring, las sociedades de garantías recíprocas, donde importante es la garantía que hay detrás.

- El private equity, que es inversión en renta variable, pero en sociedades cerradas donde el gestor del fondo compra una participación -interviene la compañía- y después la vende, son fondos cerrados donde prácticamente no hay liquidez, son a 10 años.

- Infraestructura, son aquellos proyectos de inversión destinado a la construcción de obras civiles como carreteras, represas o puertos. Estos fondos cobran importancia dado el déficit de infraestructura que existe en el país, estimado en USD$ 200 mil millones. Se espera que los fondos de pensiones (con la reforma) puedan ser grandes aportantes para este tipo de fondo, como lo eran en el pasado con el financiamiento de los bonos de las autopistas concesionadas.

- Y finalmente está la nota estructurada, que es un derivado financiero donde el 10% o 20% está invertido una opción del activo subyacente y el resto en un instrumento de renta fija, suaviza el comportamiento futuro del mercado, es decir, acota las pérdidas.

“Dada la tasa de interés que está entregando la renta fija, que es extremadamente baja, los activos alternativos van a levantar la rentabilidad de tu portafolio de inversión” señala Curtze.

Ahora, el analista advierte que los fondos de deuda son riesgosos, más aún si incrementan los riesgos sistémicos, porque en estos casos, los inversionistas están financiando a una empresa.

“En general son fondos de inversiones y la mayoría está acogido a un beneficio tributario, pero tienen poca liquidez bursátil. Esto es para personas que no van a usar el fondo en cinco o diez años. Pero no puedo invertir hoy pensando en sacarlo en 6 meses o en un año”, explica Arturo Curtze.

Otros mecanismos de inversión

En el mercado, existe una amplia variedad de instrumentos de inversión, entre ellas las plataformas de Crowdfunding o financiamiento colectivo que permiten que cualquier persona invierta directamente en este tipo de activos.

Según Gustavo Ananía, gerente general de RedCapital, una gran ventaja es que se pueden obtener rentabilidades mayores a las de los fondos tradicionales y -en algunos casos- con menor volatilidad.

“Obviamente, estos resultados dependen de cada fondo y del tipo de activos subyacentes”, detalla.

Varios son los factores que diferencian a los activos alternativos de los instrumentos tradicionales de inversión, y que pueden ayudar a discernir en qué invertir, entre ellos, el desempeño atractivo para los tiempos que corren y crecimiento a medida que hay un acceso más flexible a financiamiento por parte de algunas industrias, entre otras.

Marco Morales, director del programa de Magíster en Finanzas e Inversiones de la Facultad de Economía y Empresa de la Universidad Diego Portales e integrante del Consejo Técnico de Inversiones (CTI), explica que la baja liquidez de las inversiones subyacentes –lo que impide un rápido rescate en cualquier minuto- y la alta especialización en cada clase de activo, son características de las inversiones en activos alternativos.

Asimismo, Morales señala, se debe considerar una baja correlación de retornos con los de inversiones tradicionales, así como también una menor regulación y transparencia, datos históricos limitados y potencialmente problemáticos para determinar riesgo y retorno, además de consideraciones legales y de impuestos específicas para cada tipo de inversión.

Por qué elegirlos

Los activos alternativos pueden ayudar a diversificar los protafolios habituales de inversión, atenuando la volatilidad y potenciando la rentabilidad.

Algo muy importante de considerar para saber en qué invertir.

“Una motivación clave citada para invertir en inversiones alternativas es su potencial de diversificación: los inversionistas perciben una oportunidad para mejorar la relación riesgo-retorno de sus portafolios. Dado el retorno histórico, la volatilidad y los perfiles de correlación de las inversiones alternativas, la combinación de una cartera de inversiones alternativas con una de inversiones tradicionales potencialmente mejora el perfil de riesgo-retorno de la cartera en general”, afirma el académico de la UDP.

La correlación entre las inversiones alternativas y tradicionales ha sido históricamente baja, según Marco Morales.

“Los rendimientos históricamente más altos de muchas categorías de inversiones alternativas en comparación con las inversiones tradicionales ofrecen retornos potencialmente más altos para una cartera que contiene inversiones alternativas, mientras la baja correlación con las inversiones tradicionales hace que el riesgo de la cartera se mantenga en rangos razonables”, dice.

En tanto, Gustavo Ananía, comenta que otras opciones para saber en qué invertir están en plataformas de crowdfunding o financiamiento colectivo, los inversionistas pueden invertir directamente. “Por tanto, cada inversionista diversifica y puede obtener una rentabilidad atractiva (en promedio 12,4% anual)”, señala el ejecutivo de RedCapital.cl.

Perfil del inversionista

En la práctica, y si está buscando en qué invertir, éstos no sólo son activos de largo plazo.

Gran parte de los fondos ha definido restricciones respecto de cuándo se pueden hacer rescates.

Se trata de instrumentos enfocados en inversionistas que “no necesitan liquidez”, según Ananía, por lo que resulta imprescindible conocer los detalles sobre cada fondo antes de invertir.

Morales, a su vez, afirma que los supuestos beneficios de diversificación y la mejora de las contribuciones de riesgo-retorno de las inversiones alternativas a las carteras explican por qué instituciones, como las universidades (fondos de dotaciones o endowments), y los fondos de pensiones, así como las personas de alto patrimonio, invierten en este tipo de fondos.

Como desafío, el académico de la UDP, cree que la poca liquidez de este tipo de activos hace necesario el establecimiento de una institucionalidad adecuada para la valoración de instrumentos y de una óptima supervisión de los riesgos asociados.

En este contexto, Ananía asevera que es fundamental tener claras las reglas de toda inversión: “Resultados pasados no aseguran la rentabilidad futura y diversificar. Por muy seguro que sea el activo, siempre hay riesgos, por lo que es importante invertir en distintos fondos”, concluye.

Revista Valora Estrategias para tu Futuro

Revista Valora Estrategias para tu Futuro