¿En qué AFP debo estar? Cuando queremos saber si es más importante la rentabilidad que el costo o viceversa, no queda más que acudir a las matemáticas para comparar ambos factores.

Según la asesora previsional de la Consultora Alfredo Cruz & Cía, Bernardita Infante, el período a evaluar también es subjetivo, no obstante, la información mensual que entrega la Superintendencia de Pensiones, aporta datos que permiten realizar una comparación objetiva.

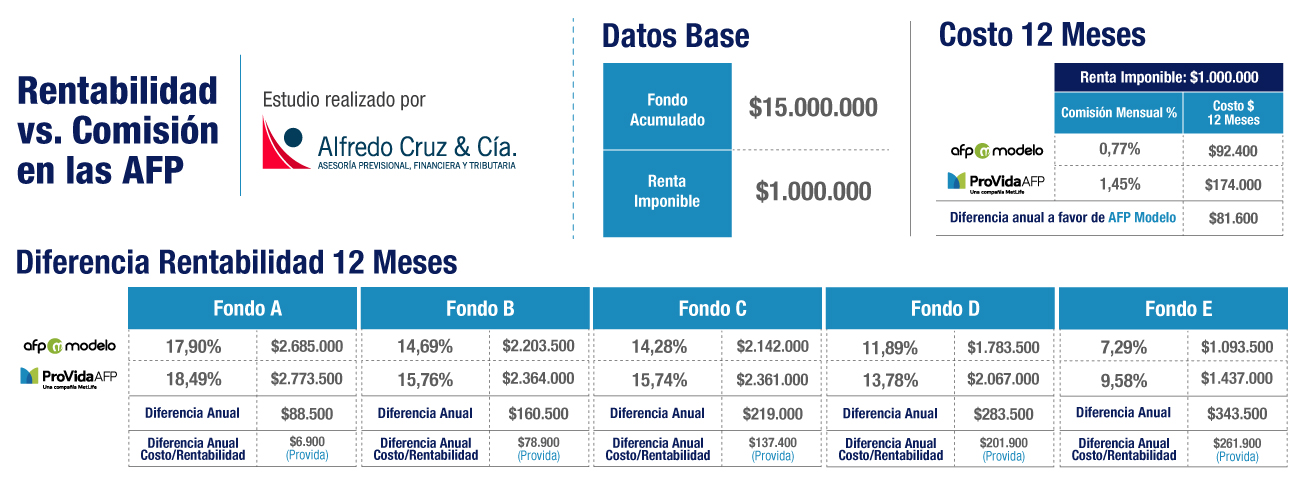

A modo de ejemplo, la consultora simuló un caso comparativo de dos AFPs, la más cara y la más barata en porcentaje de comisión sobre renta imponible, con sus rentabilidades a 12 meses.

Las AFP seleccionadas en el ejercicio son AFP Modelo, que cobra 0,77% de la renta imponible de un trabajador, mientras que la más costosa es AFP Provida, que cobra el 1,45% de la renta bruta.

Además, la simulación considera el mismo saldo en la cuenta de capitalización individual (Capital ahorrado), pero con distintas rentas.

Ahora, según la ex subsecretaria de Previsión Social, Jeannette Jara, en el sistema actual, para saber en qué AFP debo estar y dado que se paga la comisión por el flujo, es decir, por el sueldo imponible, es indiferente el monto del saldo del ahorro acumulado en la AFP.

“De hecho, pagar comisión en cuanto al flujo y no al saldo, constituye claramente una desvinculación entre lo que pase o no con los fondos que el cotizante ya tiene ahorrado, toda vez que al operar la contribución definida en base al flujo, el cotizante siempre deberá pagar, sea que sus fondos pierdan o ganen en su inversión”, señala.

Desde Alfredo Cruz y Cía explican que, si la comisión de AFP es en función de la renta de un trabajador y no de su saldo administrado, llega un punto en que el capital acumulado es considerablemente mayor a la comisión que se paga, y con esto, a medida que más crezca el ahorro, más conveniente es este tipo de inversión previsional.

En otras palabras, si la comisión se cobrara en función de saldo administrado, a medida que crece el ahorro, también lo haría la comisión que pagamos, como se hace con otros instrumentos de inversión regulados por el mercado financiero.

Principales conclusiones

La diferencia anual de comisión pagada entre ambas administradoras es de $81.600, es decir, eso se hubiera ahorrado el afiliado si hubiera escogido la AFP con comisión de 0.77%.

La diferencia de comisión anual pagada entre Provida y AFP Uno sería de $91.200, es decir, un ahorro de $9.600 respecto a AFP Modelo.

Una segunda e importante conclusión que destacan desde Alfredo Cruz y Cía es la licitación de cartera de nuevos afiliados, donde las comisiones han ido a la baja desde 2008, lo cual resulta muy positivo para los afiliados.

Asimismo, explican que no hay una relación directa entre el monto de comisión y la rentabilidad de un fondo administrado por una AFP.

Con esto, estar en la AFP más cara no nos garantizará que obtendremos la mejor rentabilidad, o que por estar en la AFP más barata, obtendremos menor rentabilidad.

Esta última se relaciona directamente con el resultado de las inversiones, según cada tipo de fondo y su aversión al riesgo.

¿En qué AFP debo estar?

Desde la Consultora Previsional, Alfredo Cruz y Cía explican que el proceso de licitación de cartera de nuevos afiliados da a entender un poco la lógica del sistema.

«Un afiliado que recién ingresa al sistema previsional debe privilegiar una comisión baja por sobre la rentabilidad, pues durante los primeros años, será mayor el ahorro de comisión que el impacto de la rentabilidad sobre sus fondos».

Visto desde otra forma, un afiliado debe privilegiar la rentabilidad por sobre la comisión cuando la diferencia o ahorro de comisión generado es menor que la rentabilidad que obtendría por estar en la AFP más cara.

Siguiendo el caso de Alfredo Cruz y Cía, sobre un capital acumulado mayor a $15 millones, un afiliado debe privilegiar la rentabilidad por sobre la comisión pagada.

Por ejemplo, y siguiendo el estudio de la Consultora, para saber en qué AFP debo estar, si un afiliado que estaba en el Fondo E, y con un capital de $15 millones, privilegió estar en AFP Modelo en vez de AFP Provida, obtendría una rentabilidad anual menor de 2.29%, equivalente a $343.500. Es decir, por ahorrar $81.600, el afiliado que se fue a la comisión más barata dejó de percibir $261.000 de rentabilidad.

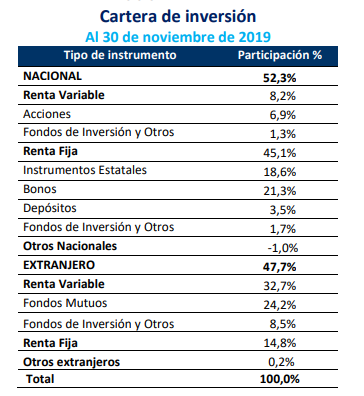

¿Importa el porcentaje de las inversiones que la AFP destina al extranjero, versus el monto que invierte en Chile?

Para Bernardita Infante sí, ya que en este análisis influyen otras variables adicionales al comportamiento del mercado que afectan la rentabilidad como, por ejemplo, el tipo de cambio.

“En la actualidad, casi el 48% de los fondos de pensiones se invierten en el extranjero. Ahora bien, el porcentaje de inversión que las AFPs pueden hacer en el extranjero está normado y limitado por ley y hoy, este porcentaje no puede superar el 80% del fondo”, aclara la Asesora Previsional de Alfredo Cruz y Cía.

Pese a que el año pasado estuvo marcado por una fuerte volatilidad de los mercados financieros nacional y global, lo que se acentuó en el último trimestre debido a la crisis social en Chile, los fondos de pensiones cerraron el año en azul, algunos, incluso, con el mejor desempeño de la última década, según la Superintendencia de Pensiones.

Al 31 de diciembre pasado los activos previsionales de los trabajadores totalizaron US$ 215.373 millones, el mayor nivel del que se tiene registro.

¿Cómo fue posible?

Precisamente, por la diversificación de los portafolios de inversiones de las AFPs.

El Fondo A, que es el más riesgoso, terminó con un retorno real anual de 17,27%, su mejor desempeño en más de una década, mientras que el Fondo C obtuvo un 14,96% real anual. El Fondo B, por su parte, ganó un 14,90% real anual. En tanto, los fondos más conservadores, D y E terminaron 2019 con una rentabilidad real anual de 13,15%, y de 9,03%, respectivamente, tal como consta en el informe que elabora la Superintendencia de Pensiones.

Ranking de rentabilidad

Toda medición nos ayuda a tomar mejores decisiones.

Y, por cierto, el mercado dispone de rankings de rentabilidad, que se elaboran considerando el valor de la cuota de cierto período, dividido por el valor al cierre definido. A esto se le descuenta la variación del valor de la UF. Luego, este dato se compara por cada AFP.

¿Influye cuánto gano para determinar en qué AFP debo estar?

“Cambiarse de AFP no tiene costo alguno ni se pierden capitales en el cambio, ya que los recursos en dinero del fondo traspasado (o de origen) compran cuotas del fondo de destino en la nueva AFP, lo que puede significar ‘comprar’ menos o más cuotas, manteniendo el mismo capital”, explica Bernardita Infante.

Para la AFP, la transacción del cambio de afiliados genera costos más que nada administrativos, los cuales no perturban ni en lo mas mínimo su margen de utilidad, dadas las altas ganancias que obtienen las administradoras, complementa la ex subsecretaria de Previsión Social, Jeannette Jara.

«Sobre las políticas que algunas AFP utilizan respecto de los cotizantes con salarios más bajos, cabe señalar que, al tratarse de empresas con fines de lucro, su objetivo esta puesto precisamente en la maximización de sus ganancias, para lo cual aplican estrategias de negocios, en un temática que en realidad es de derechos humanos, como debiera ser la seguridad social», puntualiza la abogada.

Revista Valora Estrategias para tu Futuro

Revista Valora Estrategias para tu Futuro