Se tiende a pensar que la asesoría previsional debe buscarse al momento de jubilar. Si bien esto es cierto, porque resulta clave la guía del asesor en todo el proceso de pensión, realizarlo mientras se está en la etapa laboral ayuda a planificar con tiempo y tomar mejores decisiones.

Una gestión activa de los ahorros previsionales permite al trabajador diseñar una ruta para alcanzar los objetivos deseados, entre ellos, cómo acceder a una pensión esperada.

Entre los beneficios de contar con un asesor previsional durante la etapa laboral y de planificación del retiro activo se encuentran:

- Facilita la planificación oportuna del retiro

- Permite diseñar estrategias de ahorro pensadas para la situación particular del asesorado.

- Con una correcta planificación, es posible buscar una optimización de beneficios tributarios.

- Finalmente, llegada la etapa de retiro activo, el asesorado hace una planificación patrimonial y hereditaria.

Muchos asesores optan por limitar su gestión netamente al proceso de pensión. Pero existen alternativas. Una opción en el mercado de asesorías previsionales en la etapa laboral es Alfredo Cruz & Cia.

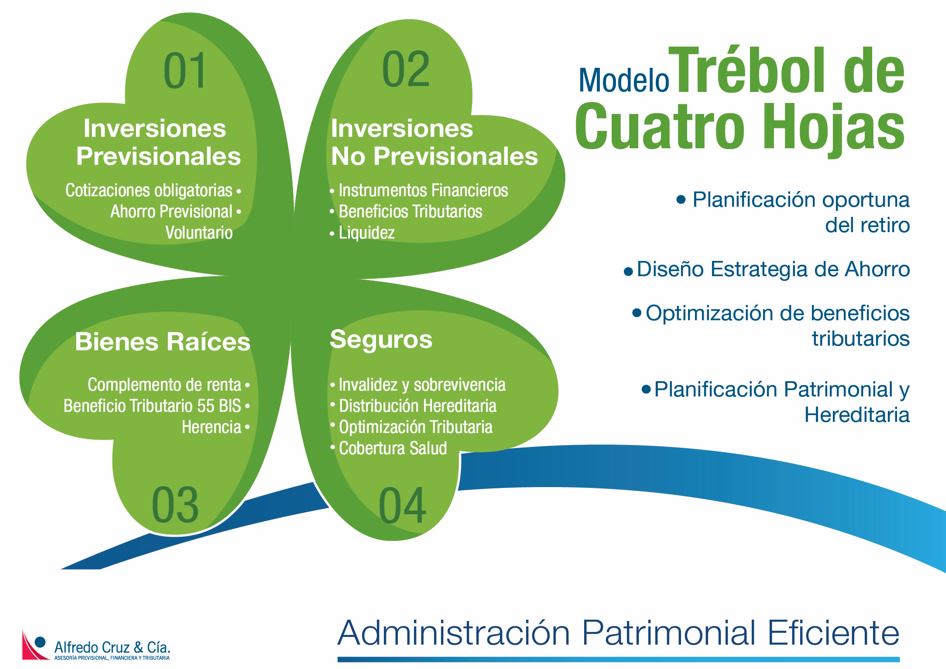

Para la compañía, “la asesoría previsional es sólo una parte de la visión que tenemos como asesores integrales. En nuestro modelo incluimos una perspectiva más profunda, que es la Administración Patrimonial Eficiente, la que incluye el eje de inversiones, protección y pólizas de seguros, además de una planificación hereditaria”.

El modelo de asesoría Trébol de Cuatro Hojas

Este modelo de administración previsional considera 3 etapas:

1) Comenzando la vida laboral (25 a 35 años)

Aquí cobra vital importancia la elección tanto de los fondos de pensiones como de la Administradora que rentabilizará sus ahorros y sea la más económica en cuanto a comisiones, factor poco considerado por los afiliados.

También se le da énfasis a los mecanismos de ahorro complementarios, los cuales son fundamentales en esta etapa, ya que además de los beneficios tributarios, generará rentabilidad durante un horizonte muy amplio de inversión.

2) Acumulación y Capitalización (35 a 55 años)

En esta etapa, el trabajador lleva más tiempo trabajando y por ende, se buscan otros mecanismos de maximización de ahorros, complementarios a los previsionales, a través de la inversión en el mercado financiero regulado (Fondos Mutuos, Mercado Accionario) seguros con ahorro, y en la medida de lo posible, la inversión en bienes raíces.

3) Desacumulación y Retiro Activo (Desde los 55 años)

En esta etapa la persona está llegando a la edad legal de retiro y cobra vital importancia comenzar a consolidar su planificación patrimonial a través de tres ejes claves: pensiones, ingresos y herencia.

Con ellos, es posible proyectar cierta calidad de vida a futuro y alinear esta visión a la realidad de cada persona, considerando la composición de su grupo familiar, expectativas de vida, ingresos complementarios, entre otros.

¿Dónde buscar asesoría previsional?

Tal como dispone la normativa legal vigente, los asesores previsionales son personas naturales o jurídicas que han cumplido con todos los requisitos que exige la ley.

Entre los requisitos que se les exige a los asesores está que dicho asesor tenga esa atribución legal, según lo disponen las exigencias y requisitos del Título XVII del D.L. 3500.

En tal sentido, debe verificar que dicha persona haya acreditado sus conocimientos antes las Superintendencias de Pensiones y CMF, y que esté debidamente inscrito en el Registro de Asesores Previsionales Acreditados, buscando en el sitio web de ambas instituciones.

Además de estos requisitos, el asesor debe dar cumplimiento a las siguientes obligaciones debe dar cumplimiento a las siguientes obligaciones:

- Debe ser mayor de edad, chileno o extranjero con residencia en Chile y cédula de identidad de extranjería al día.

- Poseer licencia de educación media o estudios equivalentes.

- Aprobar la Prueba de Conocimientos de la Superintendencia de Pensiones y CMF

- Contar con una póliza de seguros “para responder del correcto y cabal cumplimiento de todas las obligaciones emanadas de su autoridad y, especialmente, de los perjuicios que puedan ocasionar a los afiliados”.

La ley, en su artículo 173, distingue entre ellos y las Entidades de Asesoría Previsional.

Estas últimas son sociedades constituidas en Chile con el objeto de otorgar servicios de asesoría previsional a los afiliados y beneficiarios del sistema.

En otras palabras, son empresas que realizan asesorías previsionales, pero los requisitos que deben cumplir sus asesores previsionales son los mismos que exige la ley para personas naturales.

¿Cuál elegir? Desde Alfredo Cruz y Cía. recomiendan “hacerlo a través de nuestro modelo de asesorías, ya que entrega una visión mucho más amplia y una perspectiva más completa de las distintas materias que debe considerar una persona antes de decidir su opción de retiro”.

Revista Valora Estrategias para tu Futuro

Revista Valora Estrategias para tu Futuro